Серийный номер и дата чека, выданного продавцом при продаже товара иностранцу, которые указываются в квитанции Tax-Free для возврата налога.

Как получить такс-фри в разных странах и сэкономить в отпуске

Если вы никогда не были за границей, вы можете не знать о системе Tax-Free. Эта система позволяет вам вернуть часть денег за покупки, сделанные за границей. Такая щедрость обусловлена освобождением от уплаты НДС для иностранных граждан. Узнайте больше о том, как можно сэкономить на покупках к празднику здесь.

Что такое такс-фри и как это работает?

Около 130 стран мира взимают налог на добавленную стоимость (НДС) с товаров. Он может составлять от 5% до 30%. Из них 130 стран имеют систему беспошлинного налогообложения, то есть только около 50 стран освобождают иностранных граждан от уплаты налога на покупки. А почему?

Потому что иностранный гражданин (обычно это краткосрочный посетитель, приехавший в отпуск или по делам) не живет в стране, он не должен платить налоги в этой стране. Он платит их в своей стране. Поэтому ему возвращается часть НДС на товары, которые он покупает. Все это справедливо.

Когда можно рассчитывать на такс-фри, а когда – нет?

Ошибочно думать, что НДС возмещается абсолютно со всех покупок за рубежом. Существуют определенные ограничения — например, не все страны возвращают НДС на продукты питания. В основном беспошлинный проезд распространяется на предметы личного пользования, такие как одежда и обувь, бытовая техника, электроника и ювелирные изделия. Вы также можете совершать беспошлинные покупки в крупных сетях супермаркетов.

Есть и другие моменты, которые необходимо учитывать:

- в ряде стран действует минимальная сумма чека, с которой вы можете вернуть налог (например, в Финляндии – от 40 евро);

- посещение питейных заведений не подразумевает возврат денег;

- мелкие лавочки в туристической зоне и рынки редко участвуют в системе такс-фри;

- часть возвращаемой суммы придется отдать компании-посреднику.

Что такое посредники и можете ли вы обойтись без них?

О праве на компенсацию налога

Граждане стран, не входящих в ЕАЭС (Беларусь, Казахстан, Армения, Кыргызстан), совершившие покупки в России, могут получить возврат НДС в размере 12% от стоимости товара. Чтобы получить право на эту льготу, вы должны приобрести товары у одного и того же продавца в утвержденных российским правительством торговых точках.

Для справки! Критерии отбора организаций розничной торговли, установленные постановлением Правительства РФ от 06.02.2018 № 105, следующие.

- соответствие места размещения розничного торговца (его обособленного подразделения) утвержденному Правительством РФ перечню. Кстати, в последний раз в этот перечень вносились изменения Постановлением Правительства РФ от 09.07.2019 № 871, он действует в новой редакции с 26.07.2019;

- определенная дата создания торговой организации, в том числе путем реорганизации (ей должно быть не менее двух лет, предшествующих календарному году, в котором в Минпромторг подается заявление о включении в перечень организаций розничной торговли);

- соответствующая «налоговая история» (отсутствие неисполненной задолженности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов). Ее подтверждает справка из налогового органа, выданная на любую дату в пределах 30 календарных дней до дня подачи в Минпромторг заявления о включении в перечень организаций розничной торговли.

Порядок рассмотрения заявок организаций, претендующих на включение в указанный перечень, утвержден приказом Минпромторга России от 12.02.2018 № 416.

О чеке такс-фри

Основанием для возврата налога является документ (чек), выданный по просьбе иностранного лица. Кстати, покупка может быть подтверждена более чем одним чеком, выданным контрольно-кассовой системой.

В пункте 2 письма ФНС России от 05.08.2019 № СД-4-3/15473@ (далее — Письмо № СД-4-3/15473@) со ссылкой на пункт 6 статьи 169. 1 Налогового кодекса РФ гласит: организация розничной торговли обязана по просьбе физического лица — гражданина иностранного государства выдать документ (чек) на возмещение суммы налога при реализации ему товаров, облагаемых (не облагаемых) НДС, в размере не менее 10 тыс. рублей, включая налог.

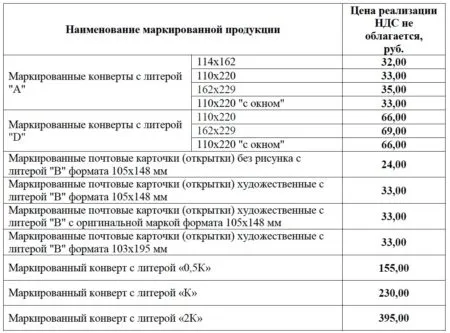

Не облагаемый налогом чек на возмещение налога выписывается в произвольной форме и содержит следующую информацию (пункт 7 статьи 169.1 НК РФ):

- порядковый номер и дата составления документа (чека) для компенсации суммы налога;

- порядковый номер и дата кассового чека, выданного организацией розничной торговли физическому лицу – иностранцу;

- наименование, ИНН розничного торговца, адрес этой организации или ее обособленного подразделения (при торговле через обособленное подразделение);

- фамилия, имя, отчество (при его наличии) физического лица – покупателя (в соответствии с паспортными данными);

- номер паспорта физлица;

- наименование иностранного государства физлица (в соответствии с паспортными данными);

- наименование реализованных товаров и единица измерения;

- номера (артикулы) товаров (при их наличии) (по каждому наименованию товара);

- количество (объем) реализованных товаров (по каждому наименованию товара);

- сумма налога, исчисленная торговой организацией по реализованным товарам (по каждому наименованию товара);

- стоимость реализованных товаров с учетом суммы налога (по каждому на– именованию товара);

- штриховой код, позволяющий с применением считывающих устройств идентифицировать номер документа (чека) для компенсации суммы налога.

Как указано в пункте 2 Письма ФНС России от 11.04.2018 № СД-18-3/254@ (далее — Письмо № СД-18-3/254@), положения Налогового кодекса не предусматривают, что документ (чек) на возмещение налога должен быть заверен печатью организации розничной торговли.

Следует отметить, что в случае возврата товара иностранным гражданином чек, не облагаемый налогом, может быть скорректирован одним из способов, предложенных в пункте 5 Письма № СД-18-3/254@:

- вычеркнуть запись о товаре;

- составить новый документ (в этом случае первоначальный чек нужно аннулировать).

Компенсация налога: о порядке получения и об организациях, осуществляющих выплаты

Возврат суммы налога производится в течение одного года со дня покупки (п. 9 ст. 169.1 НК РФ) при условии вывоза товаров (в течение трех месяцев со дня покупки) с таможенной территории ЕВС через пункты пропуска через государственную границу РФ. Перечень этих пунктов пропуска определяется Правительством РФ (см. распоряжение от 07.02.2018 № 173-р, в ред. распоряжения от 28.04.2018 № 828-р).

Выплата компенсации — это услуга, которую может оказывать сама торговая организация или другие компании по согласованию с ней. Услуга может быть компенсационной (то есть с иностранного покупателя взимается компенсационная сумма НДС). Компенсационная сумма рассчитывается как разница между НДС, уплаченным по товарам в Российской Федерации, и стоимостью услуги по компенсации суммы налога (пункт 3 статьи 169.1 Налогового кодекса).

Для получения компенсации (которая выплачивается в наличной и безналичной форме путем перечисления на счет) иностранный гражданин должен предъявить документ (пункт 4 статьи 169.1 НК РФ):

- паспорт иностранного государства;

- документ (чек) с отметкой таможенного органа РФ.

Должностные лица таможенных органов после проставления на документе (беспошлинной квитанции) отметки и указания даты ее проставления не принимают указанный документ, подтверждающий повторный вывоз товаров (см. приказ ФТС России от 22.02.2018 № 2

Оксана Кравченко

Цена товара, как в России, так и за рубежом, состоит из нескольких частей. Одна из них — налог на добавленную стоимость (НДС). Его платят покупатели. Причем платить его обязаны только граждане страны, где продается товар. Поскольку путешественники не платят налоги за границей, они могут получить обратно часть потраченных денег — сам НДС. Система возврата называется Tax Free.

- Что такое Tax Free

- Страны с Tax Free

- Сколько можно вернуть

- Когда Tax Free не работает

- Правила Tax Free

- Как оформить Tax Free

- Tax Free в России

Страны с Tax Free

В мире насчитывается 130 стран с НДС. Из них около 50 стран предоставляют возмещение через Tax Free: это страны ЕС, Турция, Израиль, Аргентина, ЮАР, Сингапур, Мексика и другие. Возвратом налогов занимаются компании, которые ими управляют. Наиболее известные из них — Global Blue и Premier Tax Free.

Сумма НДС колеблется от 10 до 22% от суммы чека. Самая высокая ставка НДС в Венгрии — 27 %. Самая низкая — в Сингапуре — 7 %.

Вы можете рассчитать НДС для каждой страны и сумму, которую вы можете получить обратно, используя калькулятор Tax Free.

Когда налог нельзя вернуть

Tax Free не распространяется на алкоголь, табачные изделия, сувениры, продукты питания и услуги. Поэтому вы не сможете получить скидку на варенье, карнавальные маски или прокат автомобилей. Она также не распространяется на покупки в Интернете.

Право на Tax Free имеют только нерезиденты. Если у вас есть вид на жительство или разрешение на работу, вы не можете получить налоговую скидку.

Оформление документов также может повлиять на возврат налога: Например, если форма неразборчива, имеет исправления, а таможенный штамп замазан, возврат не будет предоставлен.

Поставщики tax-free строго относятся к дате выдачи чека. Если вы совершили покупку 15 августа и заполнили форму 16, это является основанием для отказа. Однако в Германии и Исландии вы можете суммировать покупки в одном и том же магазине в разные дни и оформить квитанцию Tax Free в день последней оплаты.

Что такое такс-фри

Tax Free, что означает «бесплатно», — это система возмещения НДС с покупок. Мы уже объясняли, что такое НДС и как он работает, в другой статье T-J. Вкратце, это косвенный налог, который предприятия и розничные торговцы добавляют к цене товаров, работ или услуг в рамках общего налогового режима. Косвенный, потому что деньги для уплаты налога платят покупатели продавцам.

Благодаря освобождению от налога, человек, покупающий определенные товары за рубежом, может избежать уплаты налогов в бюджет соответствующей страны. Точнее, он платит налог в магазине и возвращает его при выезде из страны. Из 130 стран, в которых взимается НДС, около 50 позволяют путешественникам осуществлять безналоговый возврат.

С 1 января 2018 года эта система действует и в России. Правда, пока она действует в пилотном режиме, то есть не во всех городах, но уже есть законопроект, согласно которому с 1 января 2021 года она будет распространена на всю страну. До этого времени иностранцы в России смогут подать заявление на возврат 20% НДС при единовременной покупке на сумму свыше 10 000 рупий в Москве, Санкт-Петербурге, Краснодарском крае, Ростовской области и некоторых других регионах.

Как победить выгорание

Урок для тех, кто много работает и устает. Цена открыта — вы устанавливаете ее сами

Условия возврата НДС по такс-фри

Возврат безналогового налога — это право иностранца, а не обязанность. Если вы не хотите возвращать налог, никто вас за это не накажет. А если вы решили сэкономить, помните, что условия возврата налога могут отличаться в разных странах — рекомендуется проверять их перед каждой поездкой.

Где можно получить tax-free travel? Возврат налогов за безналоговые путешествия доступен почти в 50 странах. В основном это европейские страны, такие как Бельгия, Германия, Италия, Австрия, Швейцария, Великобритания, Чехия и Беларусь. Кроме того, беспошлинные поездки возможны в Казахстане, Аргентине, Австралии, Мексике, Корее, Сингапуре, Объединенных Арабских Эмиратах, Уругвае, Южной Африке и Японии. Однако невозможно заявить о беспошлинном путешествии в США и Канаду.

- Австралия.

- Австрия.

- Аргентина.

- Багамы.

- Бахрейн.

- Беларусь.

- Бельгия.

- Великобритания.

- Венгрия.

- Германия.

- Греция.

- Дания.

- Израиль.

- Ирландия.

- Исландия.

- Испания.

- Италия.

- Казахстан.

- Кипр.

- Корея.

- Латвия.

- Ливан.

- Литва.

- Лихтенштейн.

- Люксембург.

- Мальта.

- Марокко.

- Мексика.

- Нидерланды.

- Норвегия.

- ОАЭ.

- Польша.

- Португалия.

- Россия.

- Сербия.

- Сингапур.

- Словакия.

- Словения.

- Турция.

- Уругвай.

- Финляндия.

- Франция.

- Хорватия.

- Чехия.

- Швейцария.

- Швеция.

- Эстония.

- ЮАР.

- Япония.

Что вы можете получить возврат НДС по карте беспошлинной торговли. Вы можете получить возврат налога на различные покупки, такие как одежда, обувь и вино. Однако вы не можете получить возврат налога за услуги, товары, купленные через Интернет, табачные изделия, автомобили и оружие. В каждой стране могут быть свои допустимые категории товаров и ограничения — более подробная информация приведена в таблице ниже.

Все приобретенные товары должны перевозиться без упаковки в личном багаже туриста, а квитанции должны быть проштампованы на таможне.

Кто может получить возврат налога. Все иностранцы, например, туристы или люди, приехавшие в страну по делам бизнеса или для посещения родственников, могут получить возврат налога. И наоборот, возврат НДС невозможен, если покупка была совершена в стране проживания покупателя для целей налогообложения — там, где покупатель живет и платит налоги. Это общее правило для стран ЕС, но в России статус налогового резидентства не имеет значения: достаточно быть иностранным гражданином.

Например, если вы гражданин России и прилетели в Милан за покупками в качестве туриста, вы можете получить возврат налога. Однако если вы являетесь гражданином Италии или другой страны ЕС, или если вы находитесь там с видом на жительство, вы не имеете права на возврат налога.

Как правило, получить возврат налога может любой человек, имеющий паспорт или другой документ, удостоверяющий личность. Если путешественнику меньше 14 лет, рекомендуется, чтобы возврат оформляли родители. Это рекомендация для покупок в Литве. Однако в некоторых странах, например, в Германии, возврат НДС может получить только совершеннолетний.

Сколько денег можно вернуть

Сумма возврата налога в разных странах разная: она зависит от ставки НДС и размера комиссии, удерживаемой налоговой администрацией. Например, в Португалии ставка НДС на товары общего назначения составляет 23%, а минимальная стоимость покупки в этой категории составляет не менее 61,5 евро. С учетом комиссии оператора вы можете получить возврат в размере €5.

Ставки НДС в одной и той же стране также могут различаться и быть выше или ниже в зависимости от типа товара. Например, в Португалии ставка на продукты питания, книги, лекарства и газеты составляет всего 6%.

Ставка НДС зависит от суммы, подлежащей возврату. Обычно она взимается только за наличные или карты определенных платежных систем. Подробнее об этом вы узнаете позже. Воспользуйтесь нашим калькулятором, чтобы узнать, сколько вы можете вернуть за покупки в Европе.

Подробные условия возврата НДС по такс-фри в некоторых странах

| Страна | Стандартная ставка НДС | Минимальная цена покупки | Сниженные ставки НДС | Что вы не сможете вернуть |

|---|---|---|---|---|

| Великобритания | 20% | 30 £ | 5% — за автокресла для детей | Товары, заказанные в интернет-магазине; детская одежда; автомобили и запчасти; книги; продукты питания; любые услуги |

| Франция | 20% | 175,01 € | 10% — фармакологические товары; 5,5% — продукты питания и книги | Табак; фармацевтические товары; автомобили и запчасти для них; оружие; предметы искусства, созданные 50 лет назад и ранее; почтовые марки |

| Италия | 22% | 154,95 € | 10% — продукты питания; 5% — травы; 4% — молоко, овощи, фрукты, хлеб и очки по рецепту | Бензин; автомобили |

| Испания | 21% | Нет | 10% — продукты и оптические товары; 4% — лекарства, книги, журналы | Нет ограничений |

| Германия | 19% | 50,01 € | 7% — продукты, книги и карты, предметы старины и артефакты, медоборудование | Автомобили и сопутствующие товары, например запчасти, топливо, навигационные системы, автомобильные радиоприемники; телефоны с установленной симкартой, предусматривающей заключение контракта |

| Чехия | 21% | 2,001 CZK | 15% — книги, очки и фармацевтические товары; 10% — детское питание, некоторые книги и медикаменты | Продукты питания и алкоголь; топливо; оружие; средства передвижения |

| Австрия | 20% | 75,01 € | 10% — продукты и книги | Запчасти |

| Финляндия | 24% | 40 € | 14% — продукты и медицинские изделия; 10% — книги | Любые услуги |