Схема предельно проста. Вы получаете зарплату и вносите всю сумму на дебетовую карту. Там деньги хранятся в течение месяца, и на них начисляется процент. Текущие расходы вы оплачиваете кредиткой.

Как на самом деле пользоваться кредиткой

Брать деньги в долг на повседневные траты — плохая практика.

Если вам не хватает на еду, проезд или одежду, значит, где-то по пути вы принимаете неверные финансовые решения: тратите больше, чем зарабатываете; слишком много откладываете; даете другим в долг. В любом случае брать взаймы на повседневные нужды — скорее всего, признак беды.

Для срочных трат у вас должен быть запас на черный день. На большие покупки лучше копить, чем брать кредит. Большинству финансово грамотных людей кредитная карта нужна только для очень ограниченного круга задач. И эти люди умеют делать так, чтобы кредитка приносила им деньги.

В этой статье — шесть правил, которые помогут вам пользоваться кредиткой так, чтобы она была для вас выгодной и даже приносила деньги.

Как пользоваться кредитной картой с выгодой

- Не доводите до процентов — гасите долг до окончания льготного периода.

- Не тратьте по кредитной карте больше денег, чем имеете собственных.

- Собственные деньги держите на накопительном счете или дебетовой карте с процентом на остаток. Главное, чтобы разрешалось без потерь вывести оттуда средства к концу льготного периода по кредитной карте.

- Не снимайте с кредитки наличные.

- Пользуйтесь бонусами.

- Используйте кредитные деньги как залог.

Не доводите до процентов

Вот самое большое заблуждение о кредитных картах: «Платить проценты — это нормально». Кажется, что кредитка для этого и нужна: чтобы тратить чуть больше своих возможностей и потом потихоньку расплачиваться с банком.

Но если вы хотите получить от кредитки пользу, придется поменять подход. Сделайте так, чтобы вам никогда не нужно было платить проценты.

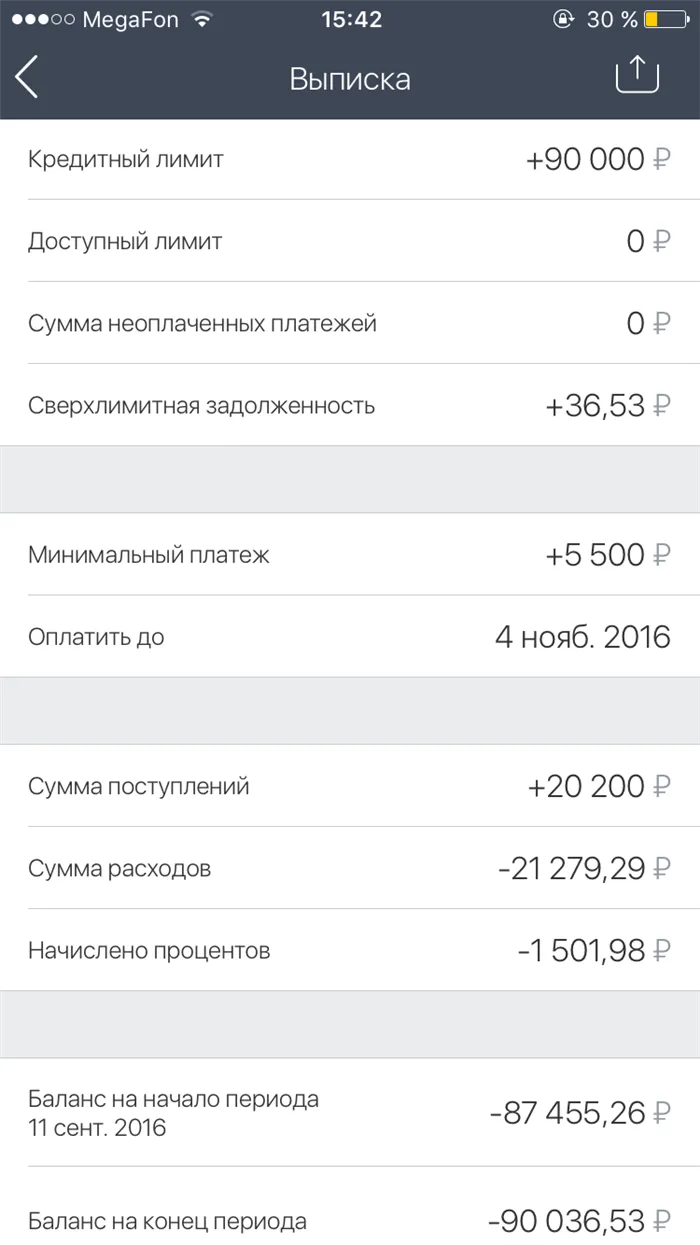

Каждые 30 дней банк присылает вам документ, где написано, сколько вы ему должны. Это выписка. Ее можно увидеть в интернет-банке или мобильном приложении:

Ваша задача — любой ценой погасить долг до окончания льготного периода. Что бы ни случилось, не доводите до начисления процентов. Каждый месяц сразу после выписки отложите нужное количество денег и либо гасите долг сразу, либо воспользуйтесь методом «Заработок на остатке», о котором речь пойдет ниже.

Когда мне погасить долг, чтобы не платить проценты?

В срок до 55 дней с даты выписки. Самый большой беспроцентный период будет у покупок, которые вы совершите на следующий день после даты выписки.

Но если вы снимали наличные или переводили деньги с кредитки, на эту сумму начисляются проценты всегда.

Проценты по кредиту перекрывают по ставкам любые бонусы, мили и привилегии, которые может вам дать кредитка. Финансово грамотные люди не платят проценты.

Допустим, у вас кредитка с льготным периодом 55 дней. Расчетная дата – 15 число месяца. Если вы совершили покупку 16 числа, у вас есть 54 дня, чтобы вернуть долг без процентов. Но если вы расплатились 14 числа, льготный период составит всего 26 дней: 1 день до расчетной даты и 25 – после нее.

Основные характеристики кредитной карты

Несмотря на огромное количество предложений, стандартные кредитные карты работают по одному и тому же принципу. Банка-эмитенты могут разрабатывать какие-либо свои опции и инструменты, но алгоритм всегда остается прежним.

Выбор в пользу кредитных карт оправдывается в первую очередь тем, что по ним открывается доступ к лимиту заемных средств. Это ключевое отличие от дебетовых карт. В остальном механизм использования двух типов карт полностью совпадает.

Что такое кредитный лимит

Лимит по карте — сумма средств, которую банк доверяет в пользование клиенту. Это что-то наподобие потребительского кредита, только в данном случае открытие кредитной линии не подразумевает автоматическое начисление процентов. Отличительные особенности кредитного лимита:

- Сумма устанавливается банком индивидуально — в пределах значений, указанных в описании к продукту.

- Проценты начисляются не после получения карты, а при истечении льготного периода, либо снятии наличных.

- Средства расходуются по усмотрению держателя карты — в большинстве случаев кредитный лимит не имеет целевого назначения.

- Лимит — возобновляемая кредитная линия.

- Сумма лимита по карте может уменьшаться или увеличиваться.

Правильно пользоваться кредитной картой, значит, правильно относиться к расходу заемных средств. Это основное правило, которое должен учесть каждый владелец кредитки.

Процентная ставка по кредитной карте

Карты называются кредитными по причине размещения на их балансе суммы заемных средств — кредитного лимита. Эти деньги являются собственностью банка. При их использовании держатель карты оплачивает определенный процент.

Ставки по картам традиционно выше, чем по потребительским кредитам. Это оправдывается тем, что при оформлении кредита ставка начисляется с первого дня действия соглашения, независимо от того, пользуется клиент полученными средствами, или нет.

Процент по карте — условная величина. При правильном пользовании продуктом, за весь период его действия клиент может не заплатить банку ни одного процента. В подавляющем большинстве случаев ставка начинает действовать при:

- Снятии наличных денег с карты.

- Совершении операций, приравненных к снятию наличных.

- Окончании льготного периода — когда пользователь не успел или не смог погасить задолженность к концу грейс-периода.

Если ни одно из указанных обстоятельств не произойдет, банк не станет начислять проценты. Клиент будет возвращать ровно столько, сколько потратил. В этом заключается основное преимущество карты в сравнении с потребительским кредитом.

Льготный период по кредитной карте

Кого интересует вопрос, как правильно пользоваться кредитной картой, изначально разбирается с алгоритмом работы льготного периода. По-другому опция называется грейс-периодом.

Льготный период — отрезок времени, в течение которого держатель тратит заемные средства без уплаты процентов банку. Как правило, состоит он из двух частей:

Как использовать кредитку правильно

Кредитная карта — финансовый инструмент, легкомысленное использование которого приводит к образованию просроченной задолженности. Последствия ровно такие же, как и при несвоевременной уплате долга по кредиту.

Изучение условий договора помогает держателю минимизировать расходы, и избежать неблагоприятных последствий. Эти правила распространяются на все типы кредитных карт: классические, стандартные, премиальные, моментальные, с крупным или небольшим кредитным лимитом.

Что нужно изучить в первую очередь

Часть клиентов сталкиваются с проблемами после того, как берутся за беспорядочные траты, не изучив даже поверхностно условия полученного продукта. Перед тем, как браться за оформление карты, необходимо внимательно проанализировать описание к ней. Ключевые моменты:

- Как рассчитывается грейс-период.

- Какие операции рекомендуется совершать по карте, а какие — нет (к примеру, можно ли снимать наличные, если да, то сколько).

- Каким образом рассчитывается ставка на сумму задолженности (долг по льготному периоду).

- Способы погашения задолженности — без комиссии и платные.

- Размер минимального ежемесячного платежа — в процентах и номинальном виде (пример — 5%, но не менее 500 рублей).

- Пени, штрафы, неустойка, возможность передачи прав требования третьим лицам (коллекторским агентствам).

- Условия программ лояльности — cashback, начисление процентов на остаток собственных средств, партнерские программы, специальные банковские акции.

Пример правильного использования кредитной карты состоит из нескольких этапов. На практике: пользователь делает покупку, зная, что к концу месяца или льготного беспроцентного периода он точно погасит всю сумму задолженности. Второй вариант — 100% уверенность в том, что будет внесен минимальный ежемесячный платеж.

Отключение ненужных платных опций

Кредитная карта отличается от кредита тем, что по пластику клиенты несут ряд дополнительных трат. Выражаются они не только в плате за годовое обслуживание. По карте может действовать ряд опций, которые облагаются платой. За год накапливается достаточно приличная сумма.

Если надобности в этих инструментах нет, то их необходимо отключить. Делается это через личный кабинет или приложение, функционал которых также нужно изучить. Только после выполнения этих рекомендаций кредитка станет полезным и даже выгодным продуктом для держателя, а не обременительным обязательством.

По окончании грейс-периода проценты будут начисляться за каждый день использования денег банка. Чем длиннее грейс-период, тем больше у вас времени для того, чтобы успеть погасить задолженность и ничего не платить банку. Выбрать кредитную карту с льготным периодом до 1 100 дней можно здесь.

По кредитке можно не платить

Большинство потребителей не хочет связываться с кредитными картами, опасаясь высоких процентов. Однако при грамотном подходе можно не платить банку за пользование заемными средствами, а возвращать только сумму долга.

Практически все банки выпускают кредитные карты с льготным периодом. Его продолжительность зависит от конкретной финансовой организации. Обычно беспроцентный грейс-период составляет 55 дней, хотя встречаются варианты от 20 до 120 суток и даже дольше. Если в течение этого срока вы полностью возвращаете долг, то проценты не начисляются.

Пример. Мария потратила с кредитки 15 000 рублей. В течение льготного периода девушка успела полностью погасить задолженность. Она вернула банку деньги, не заплатив ни копейки за пользование кредитными средствами.

Если вы не вернули всю сумму полностью, а смогли внести лишь часть, вам начислят проценты – в том числе и за время льготного периода.

Пример. Александр тоже истратил 15 000 рублей с кредитной карты, но к концу льготного периода он смог вернуть в банк только 3 000 рублей. Соответственно, будут начислены проценты. Причем банк выставит счет за все время пользования картой, включая льготный период.

Особенность грейс-периода в том, что проценты не начисляются только при безналичной оплате товаров и услуг. Если вы захотите обналичить деньги в банкомате, будьте готовы заплатить комиссию и проценты за весь период.

Важно! Исключение составляют кредитки с возможностью беспроцентного снятия наличных. Уточнить, поддерживается ли эта опция, вы сможете в банке.

С помощью кредитки можно зарабатывать

Кредитная карта может не только сберечь ваши деньги, но и увеличить доход. Для этого потребуется дополнительно оформить дебетовый пластик с высоким процентом на остаток.

Схема предельно проста. Вы получаете зарплату и вносите всю сумму на дебетовую карту. Там деньги хранятся в течение месяца, и на них начисляется процент. Текущие расходы вы оплачиваете кредиткой.

Важно! Тщательно следите за тратами, чтобы долг по кредитной карте не превысил суммы на дебетовом пластике.

В конце месяца вы снимаете деньги и погашаете задолженность по кредитке. Накопленные проценты остаются на дебетовой карте. Получив очередную зарплату, вы снова кладете деньги под процент, а для оплаты повседневных расходов используете кредитку. Таким образом, деньги не просто хранятся на вашем счете, но и приносят определенный, пусть и не очень большой доход.

Пример. Сергей получил зарплату 60 000 рублей. На вклад он сразу же внес 10 000 рублей, оставшиеся 50 000 положил на дебетовую карту Tinkoff Black. Наш герой потратил 3 000 рублей, чтобы получать процент на остаток по счету – 3,5%. В течение месяца молодой человек расплачивался только кредиткой. Его собственные деньги хранились на счету дебетовой карты, принося доход. К концу расчетного периода Сергей заработал на остатке по счету 247 рублей – за 1 месяц и 24 дня. За год можно заработать более 1 500 рублей.

Кроме того, кредитная банковская карта с кешбеком Тинькофф Платинум позволила молодому человеку вернуть часть потраченных денег баллами, которыми можно компенсировать траты в кафе и столовых, а также расходы на ж/д билеты. Истратив 45 000 рублей, он заработал 450 бонусных баллов.

Схему можно усложнить, введя в нее еще одну кредитку – с возможностью снятия наличных без комиссии в льготный период. Найти подходящий вариант легко. К таким продуктам относятся «Карта возможностей» от ВТБ и «100 дней без процентов» Альфа-Банка. Работает это так:

- Вы пользуетесь первой кредитной картой.

- Со второй кредитки снимаете сумму для погашения долга в течение льготного периода.

- Закрыв задолженность по первой карте, вы получаете возможность снова использовать ее.

- С зарплаты вы закрываете вторую кредитку до окончания беспроцентного периода.

Использование двух карт позволит получать льготные условия постоянно.